看到USDT无耻的样子,我笑了!

各位小伙伴,大家好!

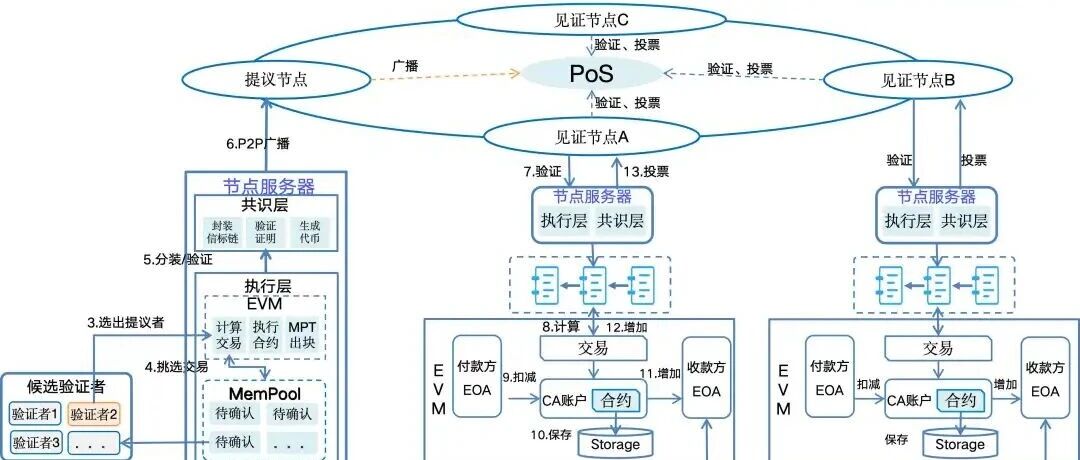

最近USDT的Q2季度财报出来了,最吸引眼球的是他Q2季度净利润49亿美元,仅次于传统支付巨头Visa,把Mastercard、PayPal都甩在了身后。

然后宣传就来了,稳定币能够实现超高收益、稳赚不赔、无风险获利、效率碾压传统支付机构、银行;

真的是这样吗?下面我们就来拆解下USDT这种商业模式是否“正常”,稳定币正确的盈利模式是怎样的。

01、USDT的惊人的财报

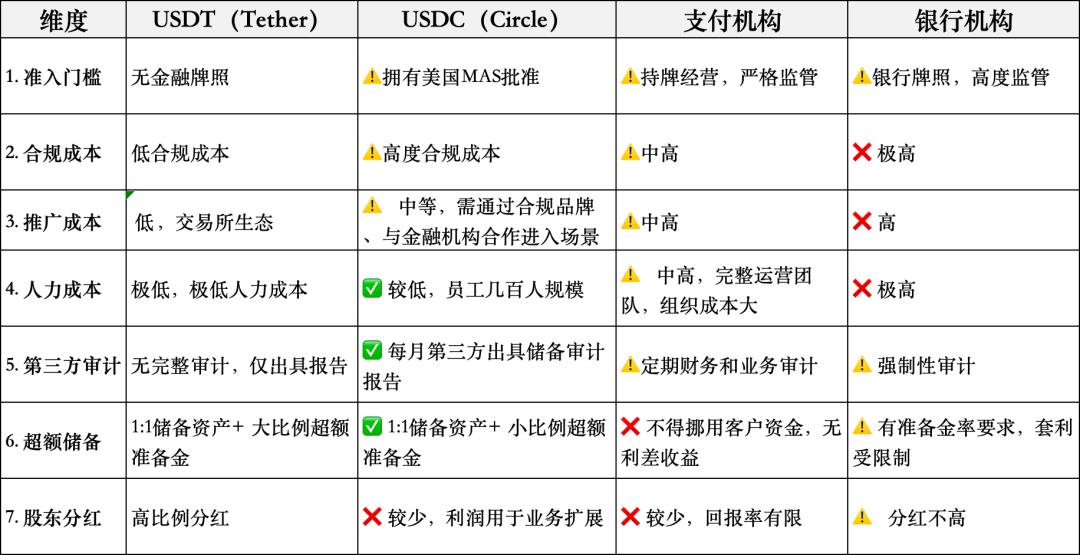

根据财报展示Tether公司(USDT发行公司),Q2季度净利润实现了49亿美金。从下表就能看到,Tether公司的流通规模只有卡组的1/20,支付机构的1/3,但是他一个季度的净利润超过了Mastercard,仅次于Visa。这个赚钱能力就很恐怖了。

USDT与支付机构比较(Q2)

02、USDT的盈利模式

是什么实现了近20倍的杠杆呢?主要有以下几方面原因

2.1、储值资产收益年化7%

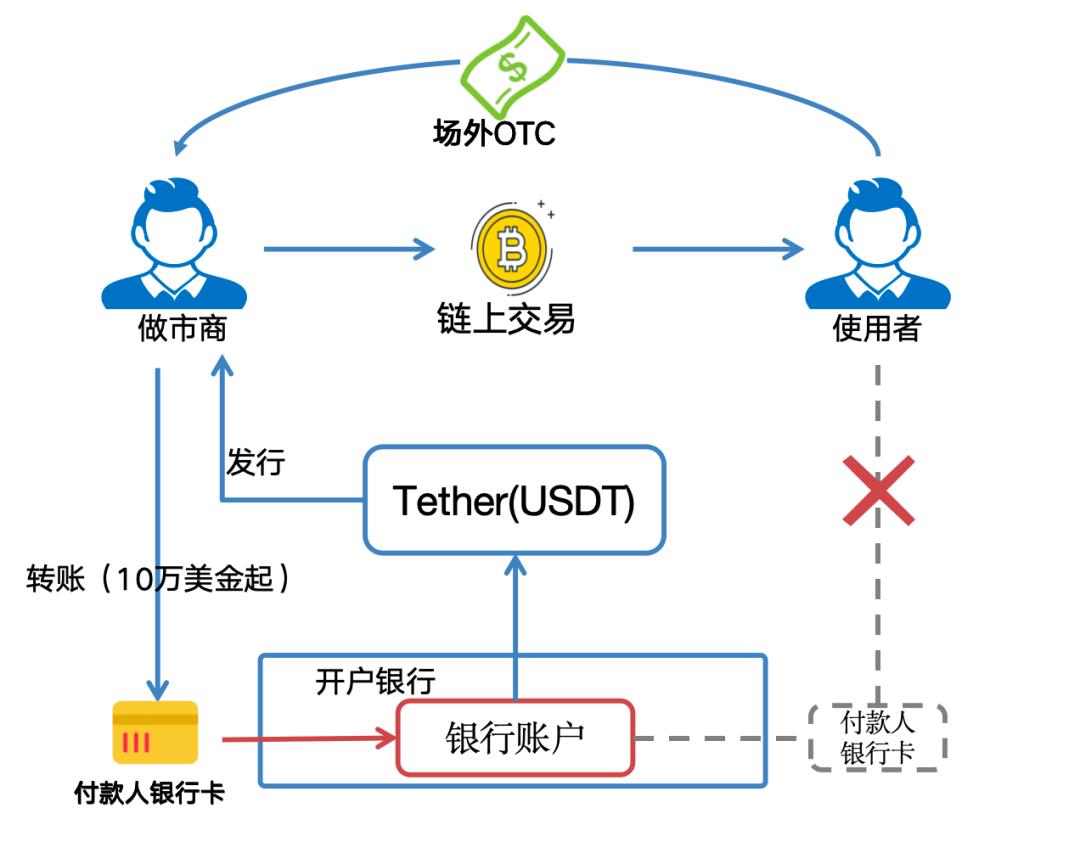

根据Tether在2025年上半年的审计报告,USDT净利润为57亿美元。其中,31亿美元来自美元资产,26亿美元来自比特币、黄金、抵押贷等高风险高回报的资产。

现在的谜题揭开了,他拿出了20%的储备资产去“炒币、炒黄金、放贷”去了,所以它才实现了这么高的收入。

USDC审计和财务信息(收益率仅供参考)

2.2、USDT的运营模式

USDT的“貔貅”运营模式

2.2.1、极低的运营成本

从公布审计报告我们可以发现这家公司的净利润居然与美元国债接近(3.8%-4.45),也就是说这家公司几乎没有运营成本。

怎么做到的呢?就是只捞钱,除了系统维护,啥也不做。

他不申请牌照、不接受接管、不做反洗钱、不做市场推广、不做客户维护,靠这种啥也不做的方式式实现了极低的运营成本。

但是这些环节在传统金融机构中往往占很大比例的成本。

2.2.2、只进不出“貔貅”模式

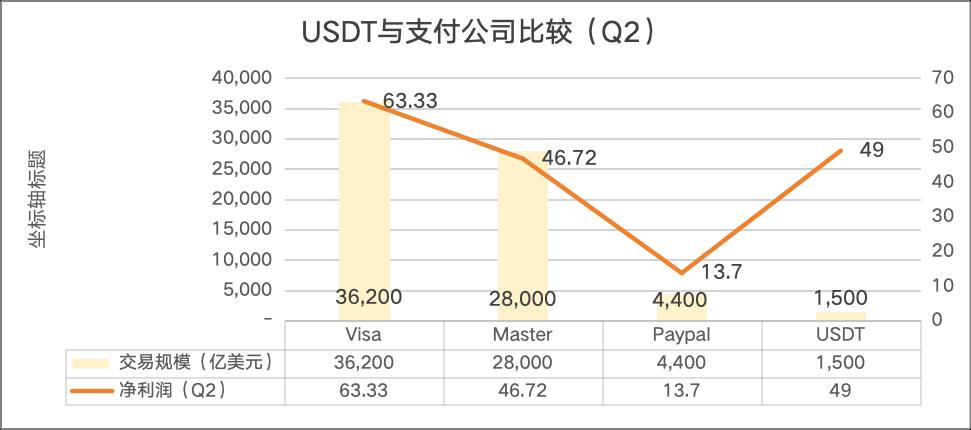

有趣的是,USDT越不合规越赚钱。由于市场需求大,且银行不提供结算通道,他只管收钱不管兑换,这样钱就几乎只进不出,更加方便他操作资金池了。

为此减少兑换,他还提高了兑换门槛,必须10万美元以上的客户才能找他直接购买USDT,并且赎回也只能是这些客户。

Tether散户兑换根本不管,他们只能在交易所或者私下进行USDT的场外兑换。

所以,这种只进不出的“貔貅”模式,让Tether可以随便挪用客户储备资金去做各种投资和套利去赚取超高的收益。

2.3、USDT运营模式

USDT最大的特点就是为大家所津津乐道的“双层运行套利”

2.3.1、双层运行息差套利

稳定币的特点是“币”与“钱”分离运作,用户之间使用代币交易,而钱存放在托管账户内,并且这个钱还不需要向用户支付利息。这就相当于零成本融资,然后用这些资金投资高收益产品以获利,这就是一种套利模式。

USDT不仅投资安全美元资产,还进行高风险投资以获取高回报,只要没有挤兑情况,Tether就能持续躺着赚钱。

USDT的盈利模式

2.3.2、表面合规应对监管

USDT虽然是野路子,但是也不能做的太过分,否则用户挤兑他也就可能暴雷了。所以还是做了一些合规整改,以满足监管和股东的要求。

1)储值资产第三方审计

USDT也接受第三方会计事务所的审计,不过仅是提供审计报告,并不做详细审计。

2)超额储备满足监管要求

由于之前USDT出现多次因拒绝审计、挤兑、脱锚的情况。为了满足监管要求、增强用户信心,所以他超额储备比较高一般都维持在10%以上(如2025年Q2为16%);

2.3.3、与股东瓜分收益

做了这么多合规,你别以为他多高尚,其实就是为了和股东一起分钱,Tether的分红足够豪横,每个季度都分红,25年上半年分了73亿美金;24年全年分了116.9亿美金。

2.4、USDT模式可复制吗?

说实话把Tether与Circle、支付机构、银行机构放在一起比较,本身就很“扯蛋”,两者干的就不是一个维度的事情。

2.4.1、USDT又一个黑盒

区块链的出现源于2008年的次贷危机。当时,传统金融机构通过不透明的操作将次贷打包成理财产品在全球销售,最终引发了全球金融危机。

而USDT其实又以代币的形式创造了一个新的“黑盒”,如果他不接受监管,很难被各国法律所接受(包括美国)

2.4.2、过渡依赖储备资产

其实USDT这种高度依赖储备资产盈利模式,本身就有很大的周期性。例如美元降息、加密资产、金融市场波动都会使公司收益降低,并且成长的天花板也有限。

USDT可复制性的比较

03、USDC的盈利模式

其实像USDT这种在黑白两道横跳来运营的稳定币已经错过入场机会了。值得参考的还是稳定币方面的“好孩子”USDC。

3.1、USDC的运营模式

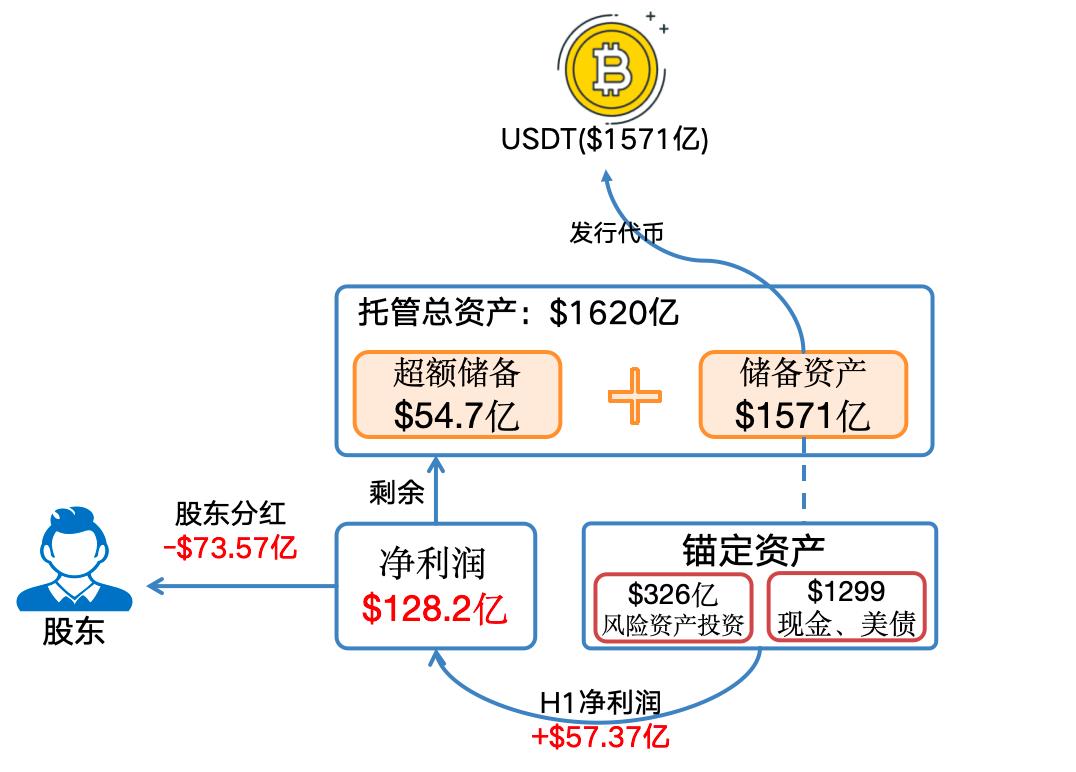

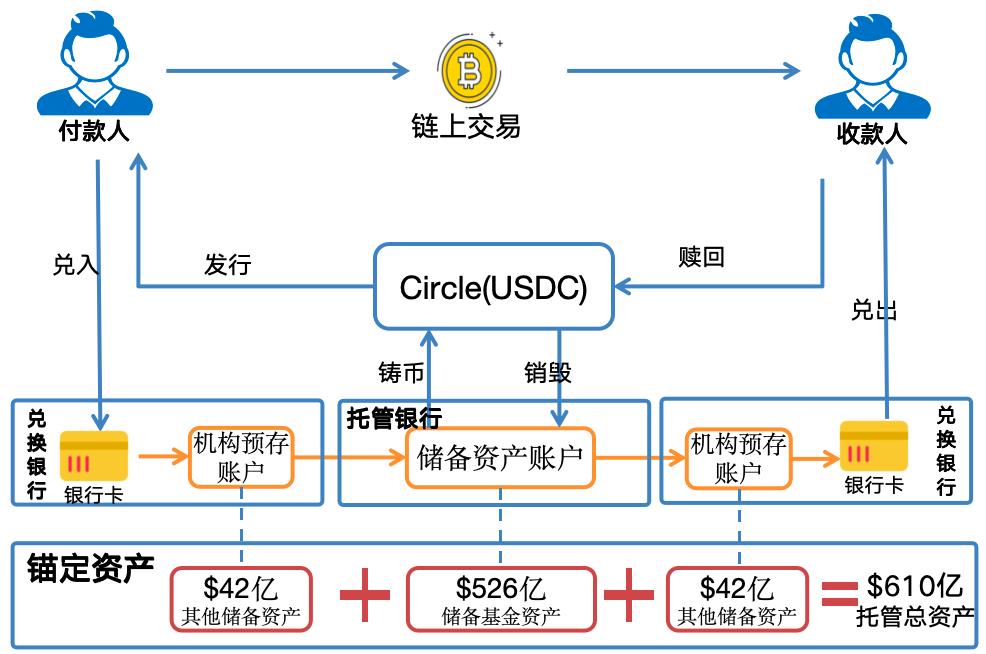

稳定币需要持牌经营、锚定法币、身份实名、保障客户兑换的流动性要求。这些概念我想大家也听多了,下面我们从来拆解下他的运营模式。

USDT运营模式

其实Circle的运营模式就与传统的支付网络非常像;

1)链上:支持法币的发行和赎回、点对点交易;

2)链下:通过支付网络把主要资产放在托管银行,并且在全球主要银行开通预存账户来确保用户的流动性兑换。这样用户就不用再场外OTC了。

3.2、USDC的盈利模型

一个合法的稳定币到底怎么运营、怎么赚钱,需要有哪些成本开支呢?下面我们来分析下USDC的盈利模型。

3.2.1、USDC资产结构

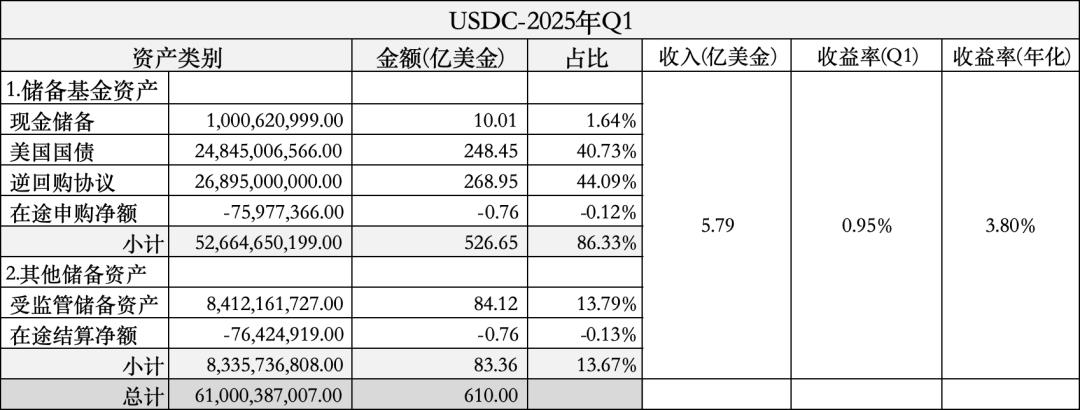

首先我们来看下USDC审计报告中公布的资产结构,以及财务报表中公布的收入情况。(原文资料查看文末链接)

USDC储备资产结构

1、资产结构

与USDT相比,USDC资产结构比较简单全部都是购买了美元法币资产,另一个特点是他资金是能够流动的。

1)储备资金资产:这部分资产存放在美国的托管银行,由托管银行来购买美债。

2)其他储备资产:这部分资金用来存放在不同的银行预存账户,为用户提供法币的兑换。

2、收入与收益

根据USDC的Q1财务报表,USDC单个季度收入是5.9亿美元,如果结合年化收益是3.8%是低于美债收益的,这个收入结构是比较真实的,毕竟他要保障兑换的流动性。

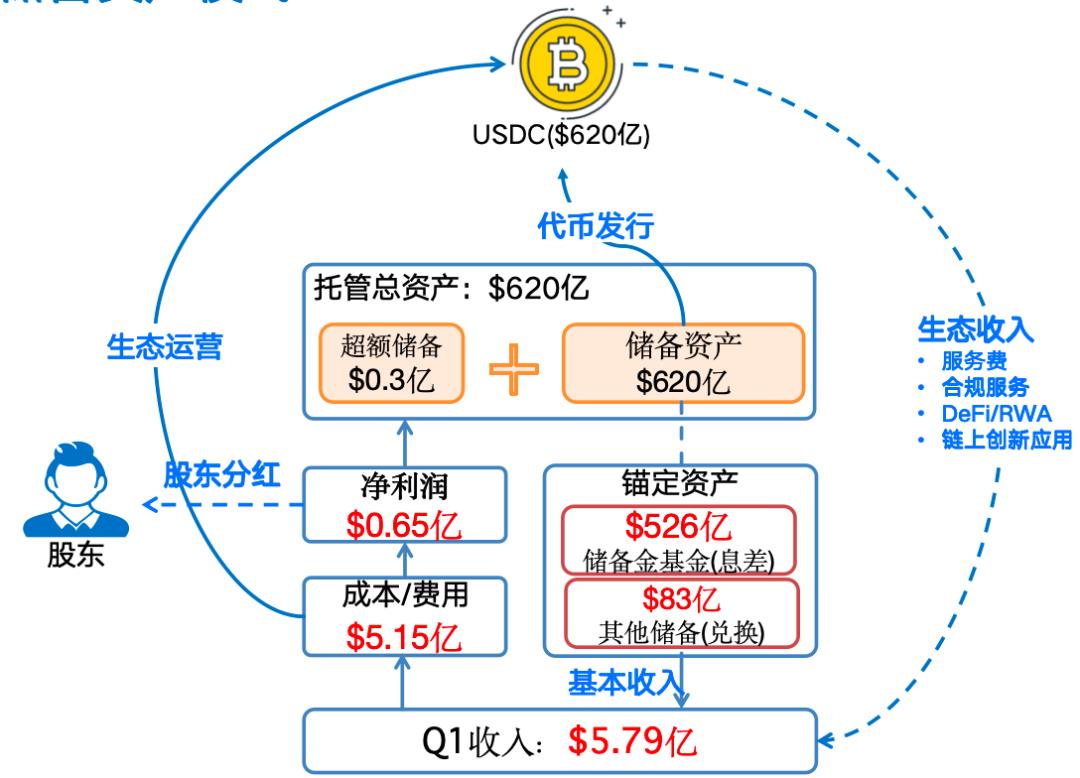

3.2.2、USDC盈利模型

与USDC“难看的吃相”相比,USDC是个稳健增长的生态闭环。

Circle的盈利模式

1)锚定资产赚取息差

USDC也是依靠双层运行来赚取息差套利的,但是它100%锚定法币资产,赚取合理的利息收益。

2)收入大都投入运营

USDC的大部分收入被用于生态运营,包括市场推广、运营管理、合规建设、全球网络搭建及折旧等费用。这些支出旨在更好地推广代币并服务合法用户。

3)少量的超额储备

由于全部锚定安全的美元资产,因此Circle公司只需要支付少量的超额保证金。并且在仅对股东做少量的派系。

4)持续的生态收入

虽然合规经营看似成本高昂,但Circle主要希望通过生态创新来盈利,而不是单纯依赖储备资产的利息收入,因为后者会受到美元利率下降和金融市场波动的影响。

3.2.3、USDC持续收益

前面也说了,完全依靠储值资产套利其实是不可持续的,毕竟美元会降息,比特币和金融市场会有波动,虽然短期内可以获得超高收益,但是毕竟天花板有限。

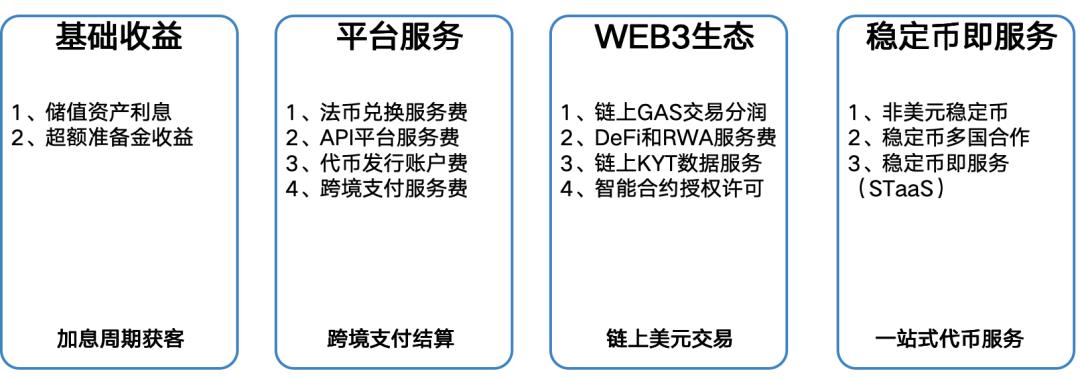

1、基础收益(加息周期获客)

Circle之所以愿意100%美债,收益大部分都投入平台的运营。就是因为看到加息周期可以快速获客。

2、平台服务(跨境支付结算)

稳定币在跨境支付方面具有天然优势,通过与银行、支付机构和电商合作,不仅能提供即时结算服务,还能促进数字美元的使用习惯,从而持续向平台收取服务费。

3、WEB3生态(链上美元交易)

有了数字美元的使用习惯,链上就可以交易、借贷、投资、娱乐,这些将催生丰富的应用生态。互联网的尽头是“贷款”,其实WEB3也是。

4、稳定币即服务(一站式代币服务)

不仅Circle自己发币,还能提供STaaS(稳定币即服务),这样的一站式代币服务。这样银行、支付机构、金科公司、跨境电商、WEB3项目都可以进行代币的发行和使用。

讲在最后

把注意力放在“储值资产套利”不仅天花板有限,并且也是不可持续的。稳定币真正的盈利模式还是“代币获客、支付方式习惯养成、链上金融服务、以及STaaS多元化”。

说的再直白点,就是把当年“互金”的增长玩法到链上再玩一遍。

1、Tether审计报告

https://tether.to/en/transparency/?tab=reports

2、Circle审计报告:

https://www.circle.com/transparency#stability