票据解付:从基础概念到实操要点

一、票据解付的含义

票据解付是指票据付款人或代理付款人在票据到期日或规定的提示付款期限内,根据持票人的请求,对符合条件的票据进行审查并支付票款,以解除票据权利义务关系的行为。

这一过程是票据流通的最后环节,直接关系到持票人能否实现票据金额的债权。

二、票据解付的主要类型

根据票据种类不同,解付方式和流程有所差异,常见类型包括:

1、银行汇票解付

适用场景:由出票银行签发,见票时按实际结算金额无条件支付给收款人或持票人。

解付流程:

持票人向银行提示付款,提交汇票和解讫通知。

银行审核票据真实性、背书连续性、签章有效性等。

审核通过后,将款项转入持票人账户或支付现金。

2、商业汇票解付

分类:分为商业承兑汇票(由企业承兑)和银行承兑汇票(由银行承兑)。

解付流程:

商业承兑汇票:持票人在提示付款期内通过开户银行委托收款或直接向付款人提示付款,付款人需在收到提示后无条件支付。

银行承兑汇票:银行作为承兑人,在票据到期日见票即付,持票人可通过银行直接划转款项。

3、银行本票解付

特点:由银行签发,承诺自己在见票时无条件支付确定金额给收款人。

解付流程:持票人直接向出票银行提示付款,银行核验票据无误后即时付款。

4、支票解付

特点:出票人委托银行在见票时无条件支付给收款人,需在出票人存款余额内支付。

解付流程:

持票人将支票送交自己的开户银行(委托收款)或出票人开户银行(提示付款)。

银行审核支票要素(如日期、金额、签章、密码等),确认无误后划转资金。

三、票据解付的关键要点

1、提示付款期限

银行汇票:自出票日起 1 个月内。

商业汇票:自到期日起 10 日内。

银行本票:自出票日起 2 个月内。

支票:自出票日起 10 日内。

不同票据有严格的提示付款期限,超期可能丧失对前手的追索权。例如:

2、票据审核内容

票据是否真实、未过期、无变造或伪造痕迹。

背书是否连续(转让票据的签章需依次前后衔接)。

持票人是否为合法权利人(如名称与背书一致)。

票面要素(金额、日期、收款人等)是否填写规范、清晰。

3、资金清算方式

同城票据通过同城清算系统划转。

异地票据通过大额支付系统或小额批量支付系统处理。

四、票据解付的常见问题及风险

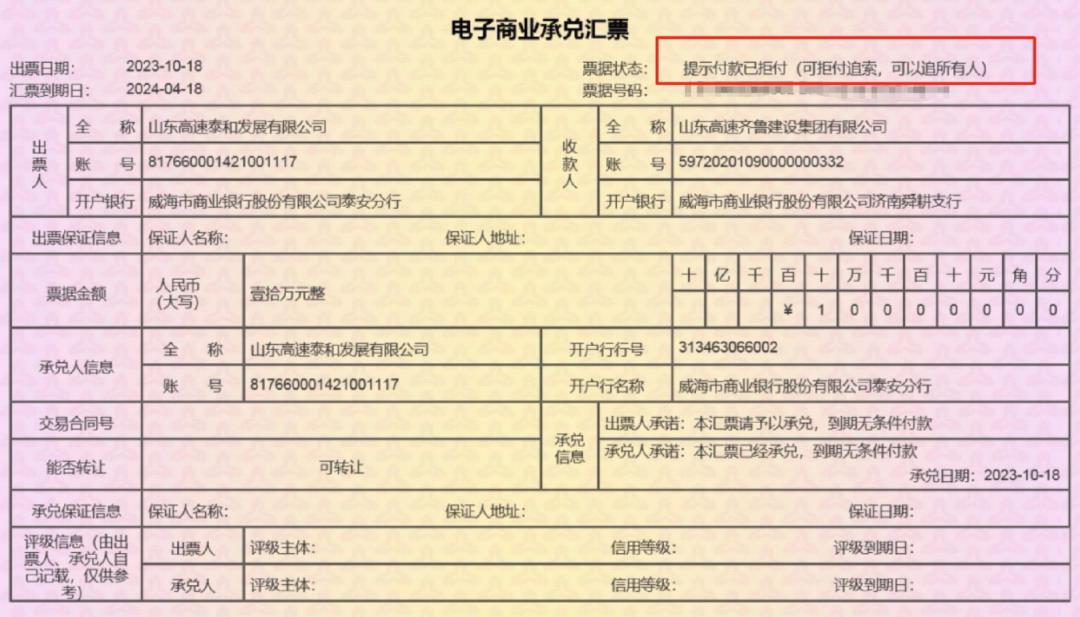

1、拒付情形

票据要素不全或不符合规定(如大小写金额不一致)。

出票人账户余额不足(如支票 “空头”)。

票据已挂失止付或被法院冻结。

2、背书不连续或存在瑕疵(如签章模糊、缺少被背书人名称)。

持票人应妥善保管票据,及时提示付款,确保背书规范。

付款人需严格审核票据真伪,通过系统核验票据信息(如电子商业汇票通过电子商业汇票系统 ECDS 处理)。

对于商业承兑汇票,需关注付款人信用状况,避免因企业无力支付导致损失。

五、电子票据解付的特点

随着电子化发展,电子商业汇票(电子银行承兑汇票、电子商业承兑汇票)逐渐普及,其解付通过 *电子商业汇票系统(ECDS)完成,具有以下优势:

流程电子化:无需纸质票据传递,通过系统自动核验和清算,效率更高。

安全性增强:电子签名替代传统签章,降低伪造风险。

期限延长:电子商业汇票付款期限最长可达 1 年(纸质票据通常为 6 个月)。

图片来自网络

总结

票据解付是票据权利实现的核心环节,涉及严格的法规和操作规范(如《票据法》《支付结算办法》)。

无论是企业还是银行,均需准确把握票据类型、期限、审核要点及风险控制,以确保资金安全和交易顺畅。